個人事業主と法人でどちらが節税につながるのか、という記事は世の中にごまんとあります。

多くの記事では、下記の点について個人事業主と法人の比較をして完結しています。

● 所得税と法人税等の税率の差異

● 青色申告特別控除の有無

● 慶弔費、旅費日当、生命保険料、借上社宅など法人にのみ認められている経費

それぞれの内容については他の記事にいくらでも書いてありますので、この記事では具体的な内容については言及しません。

今回のポイントは、上記の内容だけでは致命的な見落としがあるということです。

【注意】

この記事は、かなり税法を掘り下げて解説していきますので、決して読み易い文章とは言い難いです。

しかし、法人成りを真剣に検討されている方は一読して頂きたいと思います。

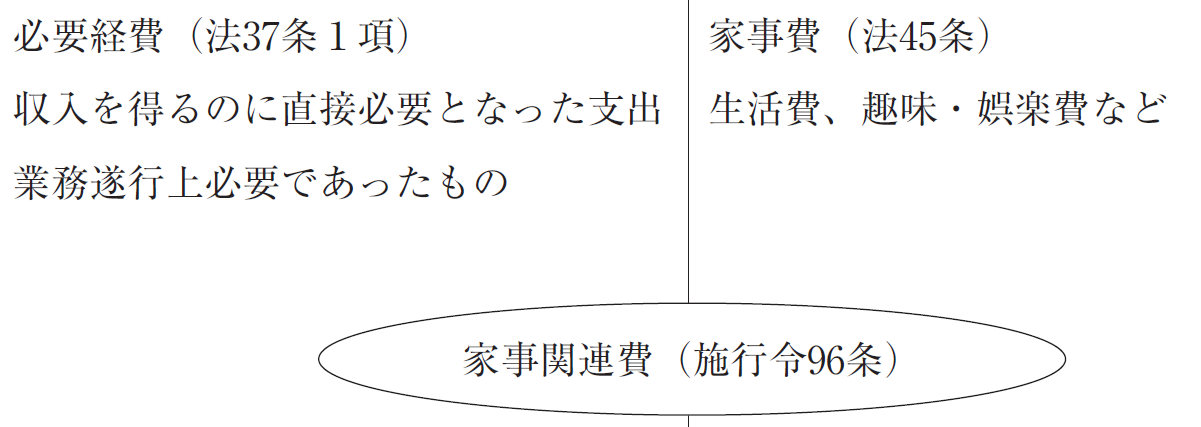

家事関連費という所得税独特の規定

個人事業主に対する税金である所得税には、「家事関連費」という法人にはない規定が存在します。

この家事関連費を説明するためには、まず「家事費」を知っていただく必要があります。

家事費とは、衣服費・食費・居住費等のように、個人の消費生活上の費用(=プライベートの支出)のことで、必要経費(=ビジネスとしての経費)には算入されません(所法第45条1項1号)。

これに対し、家事関連費とは、必要経費と家事費の性質を併せ持つ費用で、その主たる部分が業務の遂行上必要であり、かつ、その必要である部分を明確に区分できる場合等は、必要経費に算入されます(所法第45条1項1号、所令第96条)。

個人事業主の税務調査では、この家事関連費についてかなり細かく指摘されることを覚悟しておいてください。

裁判例等にみる必要経費の要件

では、経費として認められるためにはどのような要件を満たしている必要があるのでしょうか。

過去の判例では以下のような要件があるとされています。

2)通常性

3)客観性

4)社会通念上の判断

5)業務との直接関連性

この記事では5)の業務との直接関連性に着目します。

ここで一つの費用を例に挙げてみます。それは、ロータリークラブの入会金及び会費(以下、「入会金等」とします)です。

この入会金等は、法人で支出した場合には損金(法人税での必要経費の呼び方)に算入されます。

一方で、個人事業主が支出した場合には経費に算入されません。

この取扱いの違いはどこからくるのでしょうか。

法人はビジネスをするため「だけ」に設立されるものであって、プライベートという概念がありません。

これに対し、個人事業主はビジネスとプライベートの側面を有するため、その支出がビジネスに「直接」関係するものでなければ経費として認めない、ということなのです。

過去の採決事例では、ロータリークラブへ加入したことにより、他の会員から依頼を受け、売上につながっているにもかかわらず必要経費として認められませんでした。

(補足)

平成24年9月19日判決では、必要経費の「直接関連性」が否定された判決がなされており、必ずしも直接関連性がなくとも必要経費となる可能性はあります。

結論

個人事業主の必要経費は法人よりも範囲が狭く設定されているため、法人で支出した場合には認められるものが否認される可能性は十分にあります。

法人成りを検討する場合には、この点もしっかりと検討していただきたいと思います。

なお、法人で支出したとしてもプライベートな支出が経費となる、というわけでは無いという事を付け加えておきます。

お問い合わせ

弊所ホームページのお問い合わせフォーム又はお電話にてお問合せください。

☎ 092-940-6105(電話受付は、平日9:00 - 17:00 です。)